一家盈利的AI公司冲刺港股市场。

11月12日,港交所官网信息显示,诺比侃人工智能科技(成都)股份有限公司(以下简称“诺比侃”)正式递交招股书,中金公司为独家保荐人。

值得注意的是,在2023年2月,诺比侃曾接受中金公司辅导,拟冲刺科创板IPO。然而在2024年下半年,诺比侃决定不再继续推进A股上市计划,转而寻求在香港上市。

诺比侃成立于2015年,但在创立的前几年,并没有实质性业务运营。2018年,诺比侃开展AI+交通业务,并于次年成为国铁集团的A级供货商。

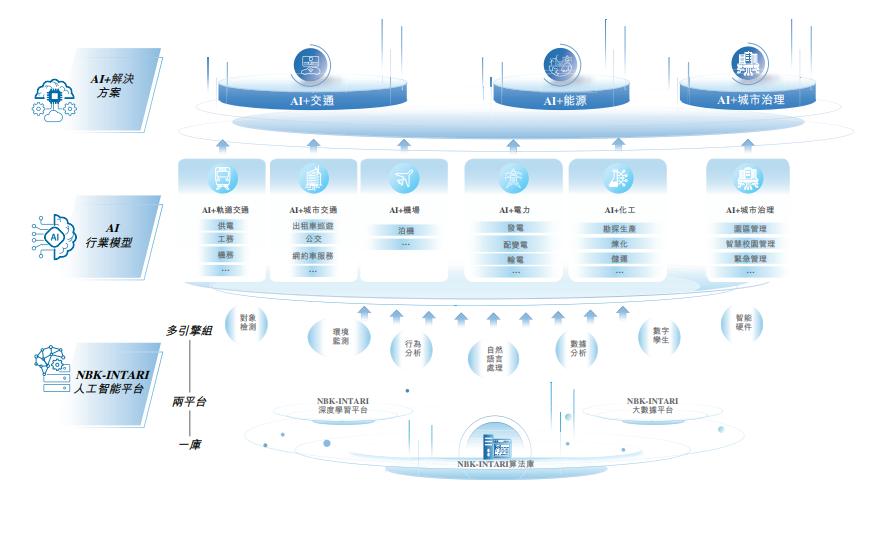

如今,诺比侃专注于人工智能和数字孪生等先进技术在AI+交通、AI+能源及AI+城市治理等领域的产业化应用,主要提供基于AI行业模型的软硬一体解决方案。

据了解,诺比侃的业务包括 NBK-INTARI 平台、 A I 行业模型和 A I 解决方案三层。NBK-INTARI平台是底层技术平台,基于此生成各AI行业模型;AI行业模型是面向各业务场景搭建的算法模型, 用于解决单个维度或场景的业务问题;不同的AI行业模型经过组合和互联,形成软硬一体的AI解决方案,用于解决更为综合和复杂的业务问题。

来源:招股书

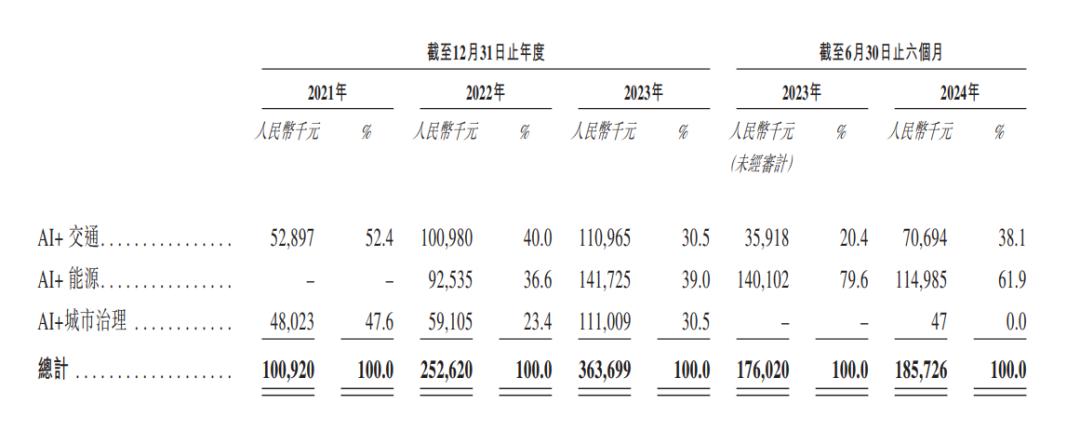

在财务方面,招股书显示,2021年、2022年、2023年及2024年上半年,诺比侃营业收入分别为1.01亿元、2.53亿元、3.64亿元及1.86亿元,2021年至2023年的年复合增长率为89.8%;整体毛利率分别为54.5%、55.6%、58.1%及57.9%;期内利润分别为0.26亿元、0.63亿元、0.89亿元及0.51亿元。

诺比侃收入主要来自AI+交通中的AI+轨道交通、AI+能源中的AI+电力及AI+城市治理。诺比侃向客户提供基于AI行业模型的软硬件一体化解决方案,截至2021年、2022年、2023年及2024年上半年,该类型产品分别占总收入的99.5%、59.8%、63.9%及99.1%。

招股书显示,截至最后实际可行日期,诺比侃已向中国超过80%的铁路局(包括超过60%的供电分段)提供接触网悬挂状态缺陷识别解决方案。此外,诺比侃于2022年开始AI+能源业务并产生收入,从2023年开始,AI+能源业务成为营收占比最高的业务板块,在2024年上半年,该业务营收为1.15亿元,营收占比为61.9%。

来源:招股书

根据灼识咨询,就2023年的收入而言,诺比侃为中国第二大AI+供电系统检测监测解决方案提供商,中国第七大AI+轨道交通检测监测解决方案提供商。

诺比侃的核心能力是将底层技术与应用场景深度结合,其在AI轨道交通上的落地经验复制到其他领域。在这种能力的影响下,诺比侃实现盈利,成为AI企业中少有的案例。在发展过程中,诺比侃也得到了资本的青睐。

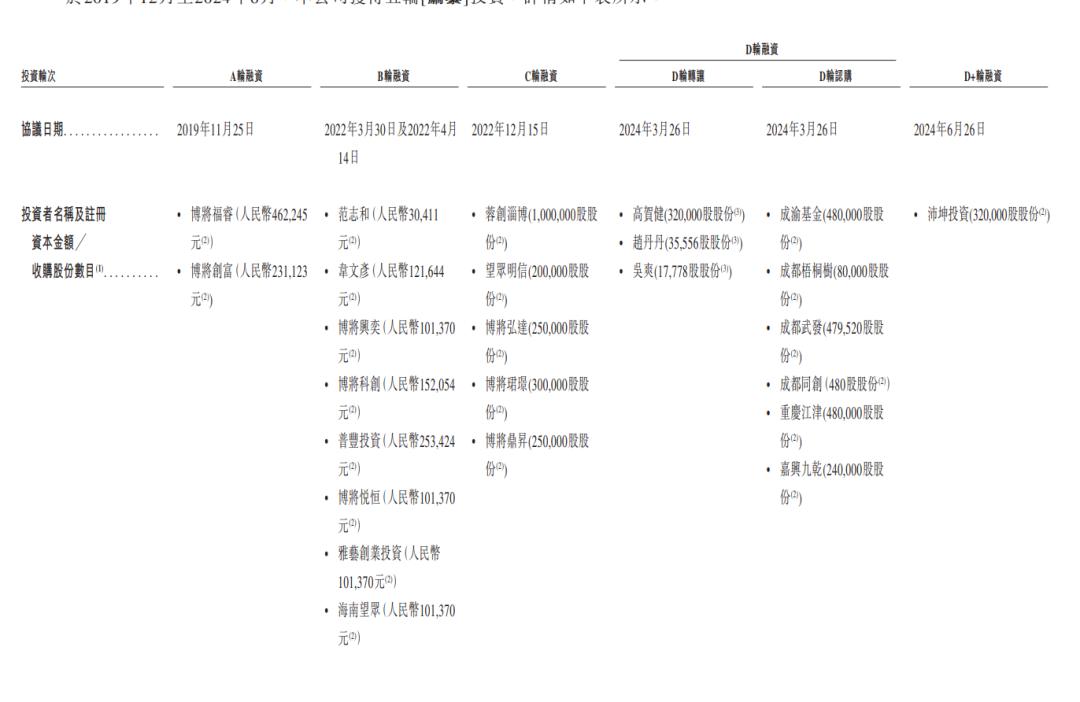

招股书显示,诺比侃在2019年至2024年共完成五轮融资,背后投资方有博将资本、普丰资本、雅艺创投、望众投资、沛坤投资等财务机构,成都产投等地方资本,以及科创板上市公司赛伦生物董事长范志和,以及韦文彦、高贺健等个人投资者。

招股书显示,在2024年6月诺比侃完成D+轮融资时,沛坤投资以2000万元获得诺比侃32万股股份,持股比例为0.9%。该轮融资后,诺比侃估值为21.3亿元。

来源:招股书

据悉,诺比侃创始人廖峪,2008年硕士毕业于四川大学软件工程学院,后获得西南交通大学工程博士学位,高级工程师职称。天眼查信息显示,在诺比侃之外,廖峪还曾是启锐创智(上海)智能科技有限公司、金华茂林园林绿化工程有限公司的历史股东。值得注意的是,启锐创智历史股东唐泰可、金华茂林历史股东林仁辉,和廖峪同时退出上述公司股东序列,如今是诺比侃的股东之一。

股权结构方面,截至IPO前,廖峪直接持股32.8%,通过铁科创智和铁科智能间接持股,最终,廖峪有权行使诺比侃约41.3%的相关投票权。

多次投资入股的博将资本,通过博将福睿、博将创富、博将兴奕、博将科创、博将悦恒、博将弘达、博将珺璟、博将鼎升,合计持股16%,是第一大机构股东。

此外,成都创新投资和成都产业投资持股6%、雅艺创业投资持股1.3%、普丰投资持股3.3%。

此次IPO。诺比侃将计划用于核心技术研究;研发设施和总部大楼建设;潜在的投资和并购机会;一般企业用途。

本文来自微信公众号“直通IPO”,作者:邵延港

[免责声明]如需转载请注明原创来源;本站部分文章和图片来源网络编辑,如存在版权问题请发送邮件至398879136@qq.com,我们会在3个工作日内处理。非原创标注的文章,观点仅代表作者本人,不代表本站立场。